Entwicklung des Pharmamarktes

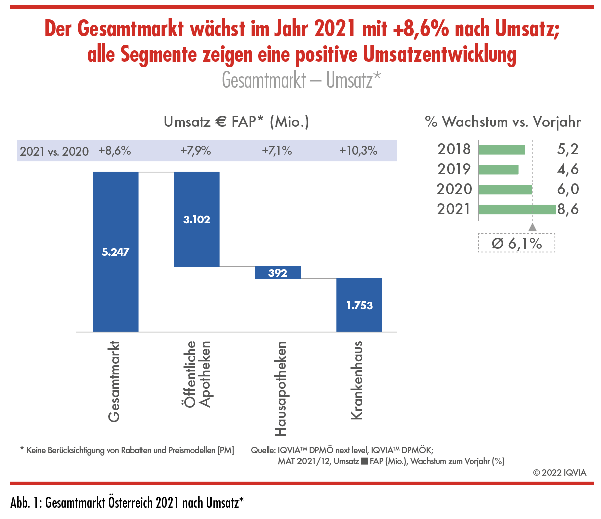

Zunächst wurden bei der virtuellen Veranstaltung die Zahlen des österreichischen Pharmamarktes 2021 präsentiert: Wertmäßig ist der Gesamt-Pharmamarkt im Jahr 2021 um +8,6% gewachsen und erreicht einen Umsatz von 5,25 Mrd. Euro (siehe Abb. 1).

Damit liegt das Wachstum deutlich über dem Durchschnitt der letzten vier Jahre von +6,1%. Nach Menge ist der Gesamtmarkt 2021 mit -0,9% leicht rückläufig (siehe Abb. 2) und liegt damit etwa im Durchschnitt der letzten vier Jahre von -1,0%; allerdings ist eine deutliche Steigerung im Vergleich zur Entwicklung des Vorjahres (2020: -4,5%) zu erkennen. Das Volumen 2021 liegt bei 220,4 Mio. Einheiten. Biosimilars weisen 2021 einen Umsatz nach FAP von rund 205 Mio. Euro auf (nach rund 140 Mio. im Jahr 2020), während die Referenz-Biologika mit einem Umsatz von rund 143 Mio. deutlich unter dem Vorjahr liegen (2020: rund 180 Mio.).

Damit liegt das Wachstum deutlich über dem Durchschnitt der letzten vier Jahre von +6,1%. Nach Menge ist der Gesamtmarkt 2021 mit -0,9% leicht rückläufig (siehe Abb. 2) und liegt damit etwa im Durchschnitt der letzten vier Jahre von -1,0%; allerdings ist eine deutliche Steigerung im Vergleich zur Entwicklung des Vorjahres (2020: -4,5%) zu erkennen. Das Volumen 2021 liegt bei 220,4 Mio. Einheiten. Biosimilars weisen 2021 einen Umsatz nach FAP von rund 205 Mio. Euro auf (nach rund 140 Mio. im Jahr 2020), während die Referenz-Biologika mit einem Umsatz von rund 143 Mio. deutlich unter dem Vorjahr liegen (2020: rund 180 Mio.).

Retail-Markt: Wachstum im erstattungsfähigen Bereich

Auch das wertmäßige Wachstum im Retail-Markt liegt mit +7,8% deutlich über dem Durchschnitt der letzten vier Jahre von +5,2% und erreicht einen Umsatz von rund 3,50 Mrd. Euro in 2021. Wie auch schon im Vorjahr kommt das Wachstum aber ausschließlich aus dem erstattungsfähigen Markt. Nach Absatz liegt das negative Wachstum mit -1,2% knapp unter dem Durchschnitt der letzten vier Jahre von -0,9% und erreicht ein Volumen von 201,3 Mio. Einheiten. Das Minus kommt hier vom nicht erstattungsfähigen Markt mit -6,7, während der erstattungsfähige Markt mit +0,1% knapp zulegen konnte. Nach Umsatz zeigt die dunkelgelbe Box RE1 mit einem Plus von +20,4% das größte Wachstum, während die grüne Box mit +0,4% in etwa auf dem Niveau des Vorjahres bleibt. Von Dezember 2020 auf Dezember 2021 haben 140 Produkte die Box gewechselt, wobei der Wechsel von Rot auf Dunkelgelb (RE1) die häufigste Veränderung darstellt. Spezialprodukte (Speciality Care) machen nach Menge nur 1% des Retailmarktes, aber 52% des Umsatzes aus. Die umsatzstärkste ATC-Klasse im erstattungsfähigen Markt ist die Klasse der Onkologika.

Generikaanteil niedriger als in anderen Ländern

Der Anteil der Generika am generikafähigen Markt liegt 2021 – wie auch schon im Jahr davor – bei 38% nach Umsatz und 53% nach Absatz (2020: 52%) und damit weiterhin deutlich niedriger als in vielen anderen europäischen Ländern

Krankenhausmarkt: Zuwachs bei Umsatz und Menge

Der Krankenhausmarkt liegt 2021 mit einem Umsatzplus von +10,3% über dem Durchschnitt der letzten vier Jahre (+8,0%) und erreicht einen Umsatz von 1,75 Mrd. Euro. Auch mengenmäßig zeigt die Entwicklung erstmals seit vier Jahren nach oben, mit einem Plus von +2,3% (Durchschnitt der letzten 4 Jahre: -2,2%). Die bei Weitem umsatzstärkste ATC-Klasse ist wie in den Vorjahren die Klasse der Onkologika. Der wertmäßige Anteil der Onkologie im Krankenhaus wächst stärker als im Retail-Bereich.

Apothekenmarkt mit positiver Entwicklung

Der Apothekenmarkt wächst 2021 nach Umsatz um +9,0% und erreicht ein Niveau von 5,16 Mrd. Euro, wofür hier das Rx-Segment mit KKP und das Consumer-Health-Segment mit AVP bewertet wurden. Das Wachstum liegt damit deutlich über der Steigerung des Vorjahres (+5,4%). Der Zuwachs kommt hier vor allem aus dem Rx-Bereich mit einem Plus von 10,6%, wobei auch der Consumer-Health-Bereich mit +4,4% über den Vorjahren liegt. Auch nach Absatz entwickelt sich der Apothekenmarkt 2021 mit +1,6% nach einem Rückgang im Jahr davor wieder positiv. Hier liegt der Consumer-Health-Bereich mit +2,3% sogar besser als Rx mit +1,1%. Umsatzmäßig entwickeln sich 2021 alle Teilbereiche des Consumer-Health-Marktes positiv – nach Absatz zeigt lediglich das HOM-Segment ein negatives Wachstum (-0,6%).

Die Liste der Top-OTC-Klassen nach Umsatz wird wieder von den Husten- und Erkältungsmitteln angeführt, und diese Klasse zeigt auch das größte Wachstum beim Marktanteil (+17,4%). Saisonale Wachstumstreiber waren neben den Grippe-/Husten-/Erkältungsmitteln 2021 vor allem Schmerz-/Rheumamittel sowie Beruhigungs-/Schlafmittel.

Globale Perspektiven

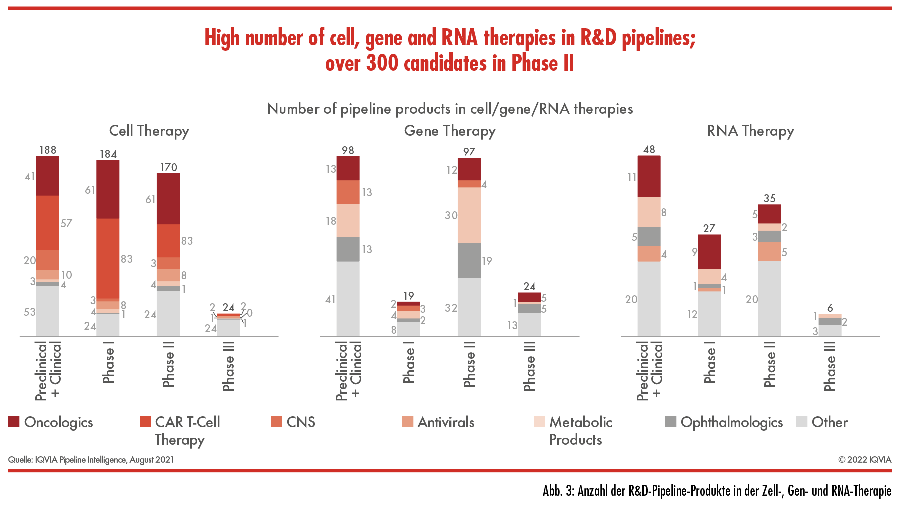

IQVIA präsentierte bei der Veranstaltung auch einen Ausblick, welche Entwicklungen auf den Pharmamarkt der Zukunft zukommen werden. So ist unter anderem bis 2030 eine halbe Billion US-Dollar dem Verlust der Exklusivität (LoE) ausgesetzt. Das ist doppelt so hoch wie die Patentklippe von 2012. 50% des LoE betreffen Onkologie und Immunologie. Zudem werden die nächsten fünf Jahre weitreichende Veränderungen für Therapiebereiche, Entwicklung und kommerzielle Möglichkeiten für die Pharmaindustrie bringen. Eine wichtige Frage dabei lautet, ob die mRNA-Impfstoffe bei COVID-19 der Beginn einer neuen Ära sein werden. Im Bereich Diagnostik wird das Wachstum der Präzisionsmedizin zu mehr Nachfrage führen, auch die Entwicklung neuer Diagnosemöglichkeiten, z.B. über Wearables, ist zu erwarten. Im Bereich der seltenen Erkrankungen sind die Pipelines voller als je zuvor, hier kann es zu einem Budgetdruck kommen. In den Pipelines von Forschung und Entwicklung befindet sich eine hohe Anzahl an Zell-, Gen- und RNA-Therapien; über 300 Kandidaten werden aktuell in Phase-II-Studien erforscht (siehe Abb. 3).

Vom Multichannel-Markting zum orchestrierten Engagement-Modell

Eine Umfrage von IQVIA unter 33 Experten der österreichischen Pharmabranche im November/Dezember 2021 hat gezeigt, dass die hohe Relevanz von Omnichannel-Marketing (OCM) erkannt wird. Allerdings nannten die Teilnehmer einige Hindernisse für die erfolgreiche Nutzung von OCM, darunter eine fehlende ausreichende Finanzierung, eine unklare strategische Ausrichtung, Unsicherheiten über die Benefits von OCM bzw. über die Wünsche der Kunden, fehlende Infrastruktur etc. Einigkeit herrscht darüber, dass der Kunde im Zentrum aller Bemühungen stehen muss.

Im Hinblick auf die Zukunft sei dabei zu bedenken, dass die Pharmabranche bezüglich Customer Engagement (Kundenbindung) an einem Scheideweg steht, prognostiziert IQVIA: Traditionelle Modelle sind nicht mehr effektiv, denn Patienten- und Health-Care-Professionals-Journeys haben sich weiterentwickelt. Die Kundenbindung muss künftig patientenzentrierter, orchestrierter, maßgeschneiderter und serviceorientierter werden. Das orchestrierte Engagement-Modell, eine Weiterentwicklung des Omnichannel-Marketings, setzt daher auf echte horizontale Integration für optimale, datengesteuerte Kundenerlebnisse.